??中国基金报记者 孟靓

??即将过去的2017年,北上广深的不少业主发现自己的房屋跌价了。

??2017年房地产行业经历空前的调控,房价在史上最严调控的干预下刹住了涨势,北京尤为明显,从公开数据来看,北京2017年11月份二手房成交价格相比3月份高位时的成交价格下跌12.2%;而成交的二手房中,有超过95%的二手房价格是比预期价格低的。2017年,北京居民购房杠杆率下降至23%,贷款比例明显下降。

??2017年行业格局也发生了深刻的变化,“房子是用来住的,不是用来炒的”成为房地产行业发展的新主线,房屋租赁市场吸引巨头纷纷加入竞争。在传统房地产企业龙头碧桂园、万科等发力住房租赁市场的情况下布局长租公寓,阿里巴巴、京东以及腾讯等互联网巨头也进入房屋租赁领域,建设银行(7.680, 0.13, 1.72%)也开始布局房屋租赁行业。

??2018年的房地产市场将会怎样?平安证券年度猜心,在新年来临之际发布2018年地产行业十大猜想。

??猜想一:因城施策,调控延续现状。

??2016 年下半年以来,核心城市密集出台限购、限贷、限价等楼市紧缩政策,2017年延续政策紧缩政策,3 月北京进一步升级为认房认贷,同时以厦门为开端超过多个城市出台 2-5 年的限售政策。展望2018年,预计2018年差别化调控将延续,但考虑调控已渐见成效,大幅加码概率较小,基于以下四点理由:

??第一,十九大报告进一步强调坚持“房子是用来住的,不是用来炒的定位”,中央经济工作会议及住建部会议均强调调 控政策的连续性和稳定性;第二,2017 年九部委出台《关于在人口净流入的大中城市加快収展住房租赁市场的通知》,在长效机制建设完成之前,仍需要调控换取时间;第三,尽管经济下行压力仍在,但短期工业增加值增长仌相对平稳;第四,2017 年各线城市房价涨幅明显回落,热点城市楼市亦呈现不同程度降温,调控已逐见成效,同时住建部明确“满足首套刚需,支持改善需求”,未来进一步大幅加码概率亦不大。

??猜想二:租赁用地供应有望逐步放量。

??中央经济工作会议明确提出“加快建立多主体供应、多渠道保障、租购幵丽的住房制度。要収展住 房租赁市场特别是长期租赁,保护租赁利益相关方合法权益,支持专业化、机极化住房租赁企业发展。在此政策基调下,2017年主要城市已出台未来三到五年的供地计划,租赁用地占比普遍在30%左右,预计2018年租赁用地供应有望逐步放量。

??基金君在此换成白话畅想,租赁用地供应增多,意味着住宅用地将减少,核心城市的一手商品房或将减少,在中国的传统观念里有房才算安家立业,人口净流入城市的二手房市场或将紧俏。

??猜想三:资金面中性偏紧,压力点或在下半年。

??2016 年年底以来,资金面持续收紧,2017年 4 月 25 日政治局会议就“维护国家金融安全”主题进行集体学习,并提出维护金融安全 6 项任务,体现了自上而下对防范金融风险的高度重视。金融去杠杆背景下,实际利率持续攀升,2017 年 11 月全国首套房按揭利率平均达 5.36%,连续 11个月攀升。从M2增速来看,前 11 月 M2 增速同比增长 9.1%,较2016 年全年下降2.2个百分点,增速持续收窄。

??短期来看,市场利率仍有望延续高位。从国际环境来看,2015 年 12 月美联储加息25个基点,正式步入加息周期;2016年12月、2017年3月、6月、12月再次加息,美国持续加息将制约国内流动性松动空间。从国内环境来看,银行同业存单发行利率普遍超过5%,十年期国债亦到达近 4% 的高位,成本端抬升制约按揭利率下行空间。

??极端情况下,行业资金压力点或在下半年。展望 2018 年,中国经济工作会议强调稳健的货币政策要保持中性,管住货币供给总闸门,预计货币政策难有大幅松动。根据测算,2018年下半年将步入公司债到期高峰期,目前债市情况无论収行利率还是难度均超过以往,部分房企或难以实现以新债偿还旧债。而房地产企业传统资金来源主要为银行贷款和销售回款,若 2018 年上半年销售超预期回落,且银行信贷依旧偏紧,不排除个别小房企面临资金链风险。

??猜想四:销售中枢下行,一二线好于三四线。

??在限价依旧严格、楼市逐步降温、捂盘成本高企的背景下,预计越来越多开发商将选择接受政府指导价推盘。加上一二手价格倒挂,推盘上升或将带动2018 年一二线城市销售企稳甚至略有回升。销售中枢下行,预计下降5%。中性假设下,预计2018年一线、二线、三四线城市销售面积同比持平、微增2%、下降13%,全国商品房销售面积整体同比下降5%。

??猜想五:绝对库存低位,住宅新开工或超预期。

??按当前销售水平,全国住宅库存仅0.64年,为近年最低水平。即使2018年住宅销售增速回落,但住宅新开工仍有望保持增长。

??目前全国住宅库存仍处于近年较低水平

??猜想六:投资维持乐观,预计同比增长3-5%。

??地产投资主要包括土地购置费用和施工支出,分别占比20%和 80%。

??主流房企补库存积极,溢价率持续回落。步入下半年尤其是四季度以来,竞拍门槛提升、融资渠道收紧、政府加大供地背景下,土地溢价率大幅回落,11 月百城土地溢价率为 19.4%,持续四个月回落。短期核心城市仍将加大供地,土地购置费仍有保障。在单位建安(建筑安装)增长2%、新开工增长2%、土地购置费增长10%的中性假设下,预计2018年地产投资额同比增长4.3%。

??猜想七:长租公寓方兴未艾。

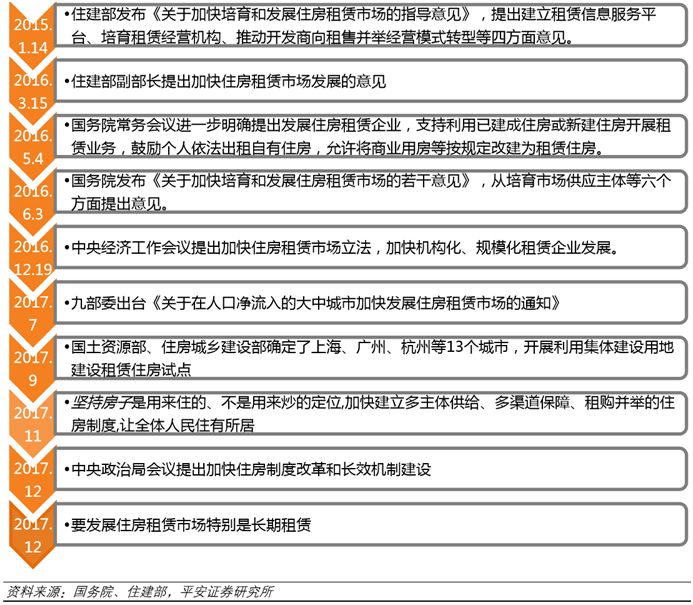

??十九大报告明确“坚持房子是用来住的、不是用来炒的定位,加快建立多主体供给、多渠道保障、租购并举的住房制度,让全体人民住有所居” ;12月中央政治局会议强调加快住房制度改革和长效机制建设;中央经济工作会议更是明确提出“加快建立多主体供应、多渠道保障、租购并举的住房制度。要发展住房租赁市场特别是长期租赁,保护租赁利益相关方合法权益,支持专业化、机构化住房租赁企业发展。”随着本轮调控逐见成效,2018年政策重心将进一步转移到住房制度改革和长效机制建设。

??租凭相关政策汇总

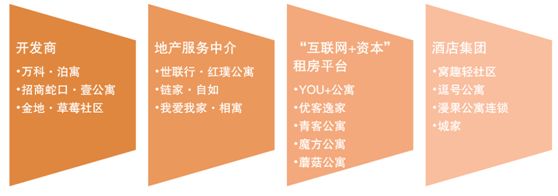

??目前包括地产开发商、地产服务中介、“互联网+资本”平台以及酒店集团均有布局长租公寓。在中央明确发展住房租赁市场特别是长期租赁的背景下,预计更多房企将布局长租市场。

??长租公寓领域主要参与者

??各类长租公寓平台对比

??看了这么多长租公寓数据,历经租房的种种不易,基金君想想还是买房好,幸好早买两年少吃租房的苦。

??猜想八:强者恒强,集中度加速提升。

??调控加码、资金趋紧、拿地门槛提升等背景下,龙头房企依靠强大的运营能力和灵活的战略布局,持续扩大市场份额。2017 年前11月行业百强销售面积同比增长29.8%,超过全国 21.9个百分点。前11月行业十强销售额市占率达 24.8%,较2016年末提升6.1个百分点。主流房企万科、保利、新城前11月销售额同比分别增长37%、45%和75%。随着楼市步入调整期,龙头房企在品牌、融资、管控、拿地方面优势将更加明显,2018年市场集中度有望加速提升。

??猜想九:行业毛利率维持高位。

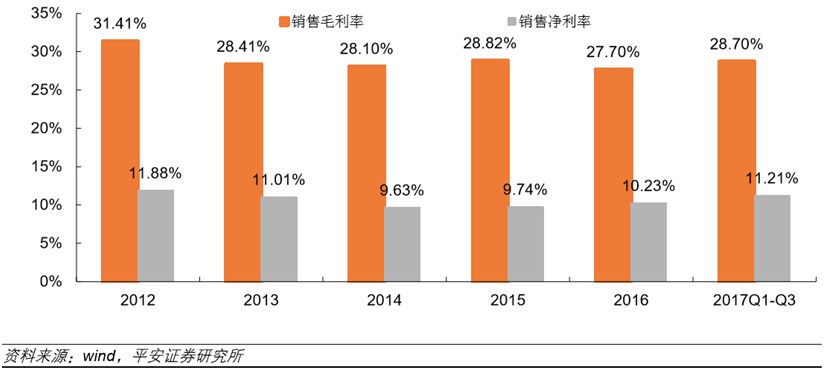

??2017年前三季度上市房企整体毛利率28.7%,较2016年全年上升1个百分点;销售净利率11.2%,较2016年上升1个百分点。考虑2018年主要结算2016年房价全国性上涨时销售项目,行业毛利率有望延续当前高位。

??上市房企毛利率及净利率逐步回升

??猜想十:兼并收购浪潮有望延续。

??2017 年以来,从万科 551亿收购广信资产包、融创及富力接手万达文旅及酒店项目,再到保利收购保利香港股权,行业收购兼并事件层出不穷。根据 Wind 统计,2017 年至今房地产各类兼并收购数量314宗,同比增长35.3%,涉及金额3384亿,同比下降16.6%。在调控影响深化,房企融资渠道受限、融资成本攀升的背景下,叠加公司债到期高峰,2018年更多中小房企将面临资金压力,收购兼并市场仍存在大量机会,行业并购整合浪潮仍将延续。